UMFANGREICHE ÄNDERUNGEN IN DER UMSATZSTEUER UND KEIN ENDE IN SICHT

Bereits mit der Einführung des Mehrwertsteuersystems innerhalb der EU wurde beschlossen, dass die gesamte Europäische Union ein einheitliches Steuersystem bekommt.

Nach einer Verzögerung von ca. 25 Jahren nach Einführung, heißt das Motto der Europäischen Union nicht klecken, sondern klotzen.

Nach der für das Steuerrecht sehr umfangreichen Änderung im Jahre 2020, z. B. Pflichtangabe der USt-ID für die Innergemeinschaftliche Lieferung, wurde mit der Einführung des Mehrwertsteuer-Digitalpakets zum 01.07.2021 das Umsatzsteuerrecht erheblich geändert und europaweit vereinheitlicht.

Galten bis zum 30.06.2021 noch die unterschiedlichen Lieferschwellen von 100.000 Euro für Lieferungen nach Deutschland, für Lieferungen an private Abnehmer im EU-Ausland und die jeweiligen Erwerbschwellen, gilt ab dem 01.07.2021 nur noch eine einheitliche EU-weite Lieferschwelle in Höhe von 10.000 Euro. Diese gilt für alle innergemeinschaftliche Fernverkäufe (§ 3c UStG) und digitale Dienstleistungen (§ 3a Abs. 5 UStG).

Unter den Begriff innergemeinschaftlicher Fernverkauf fallen alle Lieferungen an private Abnehmer im EU-Ausland. Bei den digitalen Dienstleistungen sind insbesondere die Leistungen „die auf elektronischen Weg erbrachten sonstigen Leistungen“ zu er- wähnen. Hierunter fallen Streamingdienste, der Abruf von E-Books oder sonstige Leistungen, die ohne umfassende Leistung einer Person erbracht werden und jederzeit replizierbar sind. Hierbei ist es wichtig zu unterscheiden, ob es sich tatsächlich um eine solche Leistung handelt, oder ob es sich durch die Handlungen bei den Aufnahmen um sonstige Leistungen nach §3a Abs. 1 UStG handelt.

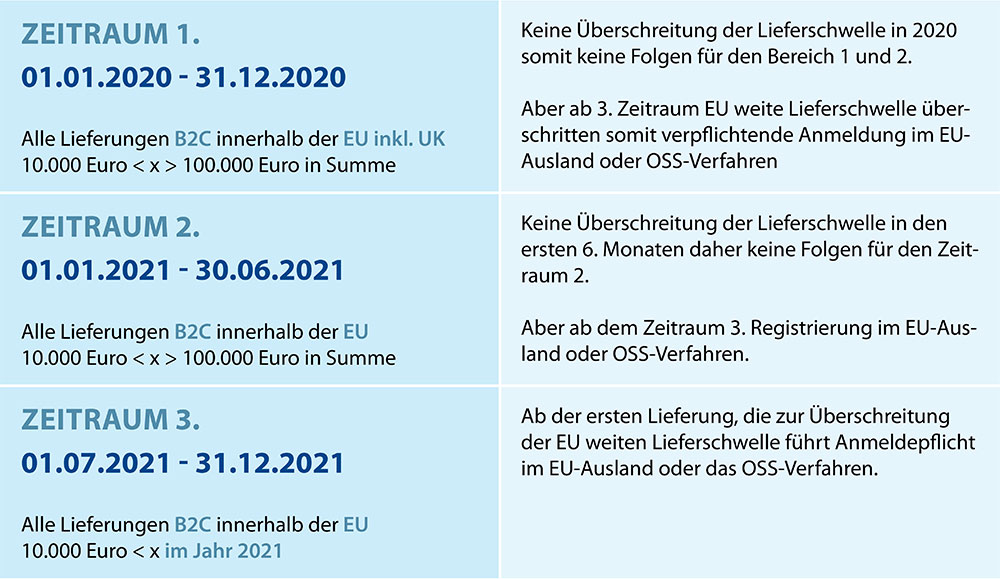

Bei der Berechnung der EU-weiten Lieferschwelle werden sämtliche Leistungen ob nach § 3c UStG oder nach § 3a Abs.5 UStG zusammengerechnet. Ob die Folgen der Überschreitung der Lieferschwelle eintreten, könnte sich bereits mit dem Jahr 2020 ge- klärt haben. Denn sollten Sie bereits im Jahr 2020 mehr als 10.000 Euro netto der o. g. Leistungen erbracht haben, sind Sie ab dem 01.07.2021 verpflichtet, sich in jedem Land der EU, in dem Sie private Abnehmer (Customer) haben, umsatzsteuerlich zu re- gistrieren. Sollten Sie diese Grenze erst in den ersten 6 Monaten und nicht schon in 2020 überschritten haben, sind Sie ab dem 01.07.2021 ebenfalls dazu verpflichtet, sich in allen Europäischen Ländern, in den Sie liefern wollen, steuerlich zu registrieren. Diese Pflicht tritt bereits mit der Lieferung ein, die die Grenze von 10.000 Euro netto überschreitet.

Wichtig: Zwar hat Groß Britannien die EU zum 31.12.2020 verlassen, allerdings gilt der Umsatz, den Sie im Jahr 2020 dort erzielt haben, mit in die Berechnung für die EU-weite Lieferschwelle.

Ab der ersten Lieferung, die zur Überschreitung der EU weiten Lieferschwelle führt Anmeldepflicht im EU-Ausland oder das OSS-Verfahren.

Da eine solche Registratur in allen möglichen EU-Ländern zu erheblichen Verwaltungsaufwand und unüberschaubaren Kosten führen würde, wurde das One-Stop-Shop-Verfahren (OSS) durch die Europäische Union eingeführt. Hier müssen Sie sich bei der zuständigen Stelle, dem Bundezentralamt für Steuern (BZST), nur einmal für alle Länder registrieren und Ihre Umsätze über die jeweilige Schnittstelle melden. Hier unterstützen wir Sie gerne bei der Abwicklung und den Meldungen, sprechen Sie uns gerne an.

Wenn Sie von dieser vereinfachten Meldemöglichkeit Gebrauch machen wollen, achten Sie darauf, die Registratur schnellstmöglich vorzunehmen. Eine Registratur wirkt, wenn nicht das erste Mal die Schwelle überschritten wurde, erst für das nächste Quartal. Dies bedeutet, wenn noch keine Anmeldung für das OSS-Verfahren vorgenommen wurden, müssen Sie sich in jedem Land, in das Sie liefern steuerlich für die Umsatzsteuer registrieren und mindestens eine Voranmeldung und eine Steuererklärung in diesem Land abgeben.

Anders verhält es sich, bei erstmaligem Überschreiten der Grenze, hier gilt die Anmeldung für das Verfahren sofort.

Die Meldungen für das OSS-Verfahren sind zwingend quartalsweise abzugeben und der Steuerbetrag muss an das BZST überwiesen werden, ein Einzug ist hier nicht vorgesehen.

Achtung: Sollten wiederholt Fehler bei den Meldungen geschehen, kann ihnen das Recht an der Teilnahme bei diesem Verfahren entzogen werden und Sie müssen sich in jedem Land für die Umsatzsteuer registrieren lassen.

Folge der Überschreitung der EU-weiten Lieferschwelle (EU-LS) für die Rechnungsstellung:

Sollten Sie die EU-LS überschritten haben oder hierfür optiert haben, sind Sie verpflichtet, die jeweilige Umsatzsteuer des jeweiligen Mitgliedsstaates für ihre Produkte vom Kunden einzufordern und an den Staat abzuführen. Da es wie auch in Deutschland für nahezu gleiche Ware unterschiedliche Umsatzsteuersätze zum Tragen kommt, empfiehlt es sich die jeweiligen Steuersätze in den Mitgliedsländern regelmäßig zu überprüfen. Hierfür empfiehlt sich die offizielle Seite der EU: https://ec.europa.eu/taxation_customs/tedb/vatSearchForm.html

Da eine Automatisierung dieses Prozesses noch recht schwierig und aufwändig ist, empfiehlt es sich bei der Erstellung der Rechnungen nur eine Endsumme ausweisen und keine ausgewiesene MwSt. Es sollte lediglich der Hinweis „inkl. Gesetzlicher MwSt.” auf der Rechnung stehen.

Auf Grund der Tatsache, dass ihre Abnehmer Privatpersonen sind, benötigen diese keine Rechnung mit ausgewiesener Umsatzsteuer, da ein Vorsteuerabzug grundsätzlich ausgeschlossen ist. Bei der Preiskalkulation sollten Sie darauf achten, dass der höchste Steuersatz in der Bruttokalkulation eingebunden wird.

BEISPIEL FÜR DAS OSS-VERFAHREN

Beispiel 1:

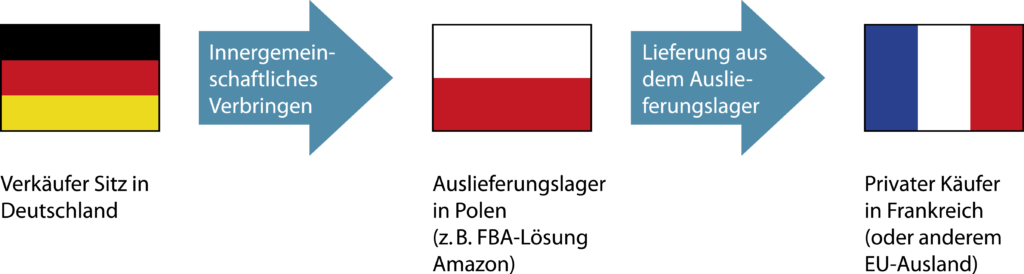

Sie sind Händler bei Amazon und nutzen FBA. Der Firmensitz ist Salzgitter. Sie lagern ihre Ware im Amazon Lager in Kolbaskowo/Polen (SZZ1) ein und haben bereits die EU- LS überschritten. Sie wenden das OSS-Verfahren an und liefern an einen privaten Abnehmer nach Frankreich.

Sie müssen den in der Rechnung enthaltenden Umsatzsteuerbetrag mit der nächsten OSS-Meldung an das BZST abführen.

Beispiel 2:

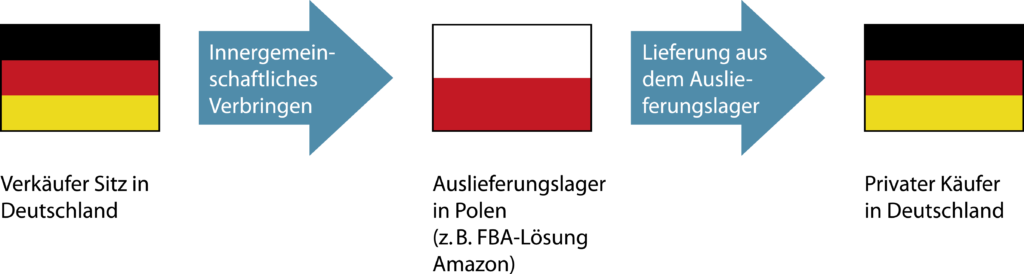

Wie Beispiel 1, nur dass ihr Abnehmer jetzt ein privater Abnehmer in Braunschweig ist.

Sie müssen für diese Lieferung 19 % Umsatzsteuer abführen.

Wichtig: Diese Leistung darf nicht über die Umsatzsteuervoranmeldung gemeldet werden! Die Leistung ist zwingend über das OSS-Verfahren zu melden, auch wenn 19 % USt. in Deutschland abzuführen sind.

Sollten Sie eine ausländische Lagerstätte (z. B. Amazon PAN-EU) haben, müssen Sie sich weiterhin in dem jeweiligen Land für den innergemeinschaftlichen Erwerb registrieren. Diese Umsätze werden (noch) nicht über das OSS-Verfahren abgewickelt.

Sollten Sie Beratung oder Hilfe bei der Umsetzung ihres E-Commerce Vorhabens haben melden Sie sich bei uns. Wir helfen Ihnen gerne weiter.