TIPP: BAFA-Förderung nutzen

... und Zuschuss zu den Kosten einer Beratungsmaßnahme erhalten.

Das Bundesamt für Wirtschaft und Ausfuhrkontrolle (BAFA) bietet einen Zuschuss zu den Kosten einer Beratungsmaßnahme einschließlich für Digitalisierung und Verfahrensdokumentation (VfD) an.

Jedes förderberechtigte Unternehmen kann maximal fünf in sich abgeschlossene Beratungen gefördert bekommen, jedoch nicht mehr als zwei pro Jahr. Aufgrund des maximalen Zuschusses pro geförderte Beratung macht es Sinn für die einzelnen Beratungsanliegen jeweils einen getrennten Antrag zu stellen. Beide Anträge können auch gleichzeitig separat gestellt werden. Die Beratungen werden als Einzelberatung durchgeführt und haben eine maximale Dauer von fünf Tagen.

Diese Förderung zählt zu den De-minimis-Beihilfen. Falls Sie bereits eine De-minimis-Beihilfe erhalten haben, ist Ihnen das mit dem Zuwendungsbescheid mitgeteilt worden. Anderenfalls handelt es sich nicht um eine De-minimis-Beihilfe.

Für Unternehmen des gewerblichen Straßengüterverkehrs liegt die De-minimis-Höchstgrenze einschließlich der Förderung nach diesen Richtlinien bei 100.000 Euro, für alle übrigen gewerblichen Bereiche bei 200.000 Euro in den letzten 3 Steuerjahren vor Antragstellung.

Wir, die Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH, sind ein BAFA registriertes und zertifiziertes Beratungsunternehmen.

Die Antragstellung erfolgt online über die Antragsplattform des BAFA – wir unterstützen Sie dabei gern.

Nach Prüfung des Antrages wird das antragstellende Unternehmen über das Ergebnis informiert. Mit Erhalt dieser Information kann die Beratung beginnen. Unternehmen, die zum Zeitpunkt der Antragstellung noch nicht ein Jahr am Markt tätig sind, müssen ein kostenloses Informationsgespräch mit einem Regionalpartner ihrer Wahl führen.

Innerhalb von sechs Monaten muss die Beratung abgeschlossen sein und ein Verwendungsnachweis eingereicht werden. Die Bewilligung und Auszahlung des Zuschusses erfolgt nach abschließender Prüfung durch das BAFA.

Die Höhe des Zuschusses richtet sich nach den maximal förderfähigen Beratungskosten (Bemessungsgrundlage) sowie dem Standort des Unternehmens:

- Für neue Bundesländer (ohne Land Berlin, ohne Region Leipzig), Region Lüneburg und Region Trier beträgt der Fördersatz 80 % (maximaler Zuschuss 2.800 Euro).

- Für alte Bundesländer (ohne Region Lüneburg, ohne Region Trier), Land Berlin und Region Leipzig beträgt der Fördersatz 50 % (maximaler Zuschuss 1.750 Euro).

Die Aufarbeitung dieser Informationen beruht auf den von der BAFA zur Verfügung gestellten Dokumenten. Weitere Informationen unter www.bafa.de.

Wir unterstützen Sie gern bei der Antragstellung und beraten Sie individuell. Melden Sie sich bei uns!

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Eine Verfahrensdokumentation (VfD) beschreibt den organisatorisch und technisch gewollten Prozess, z. B. bei elektronischen Dokumenten von der Entstehung der Informationen über die Indizierung, Verarbeitung und Speicherung, dem eindeutigen Wiederfinden und der maschinellen Auswertbarkeit, der Absicherung gegen Verlust und Verfälschung und der Reproduktion. Sie gibt einen Überblick über die digitalen steuerrelevanten Geschäftsprozesse, Daten und Ablagesysteme in einem Unternehmen und wird bei einer Betriebsprüfung möglicherweise im Vorfeld von der Finanzverwaltung angefordert.

Die Verfahrensdokumentation nach GoBD (Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) dient dazu, nachweisen zu können, dass die Anforderungen des Handelsgesetzbuches (HGB) und der Abgabenordnung (AO) für die Erfassung, Verbuchung, Verarbeitung, Aufbewahrung und Entsorgung von Daten und Belegen erfüllt sind.

Zudem ist eine ordnungsgemäße Verfahrensdokumentation eine wichtige Voraussetzung für ein wirksames Internes Kontrollsystem (IKS). Ein gut aufgestelltes IKS trägt nicht nur zur Einhaltung gesetzlicher Vorgaben bei, sondern unterstützt auch die Wirtschaftlichkeit, Effizienz und Sicherheit Ihrer Geschäftsprozesse.

Bei einer Betriebsprüfung kann das Fehlen einer Verfahrensdokumentation zu erheblichen Problemen führen. In der Praxis kann das Finanzamt bei unzureichender Verfahrensdokumentation die Ordnungsmäßigkeit der Buchführung anzweifeln und gegebenenfalls Hinzuschätzungen vornehmen. Dies kann zu erheblichen finanziellen Belastungen und sogar steuerstrafrechtlichen Konsequenzen führen. Es ist daher von größter Bedeutung, dass Ihre Verfahrensdokumentation stets aktuell ist, alle relevanten Prozesse lückenlos darstellt und verständlich ist.

Möchten Sie mehr zu diesem Thema erfahren, dann melden Sie sich bei uns.

Wir beraten Sie gerne ausführlich zur Verfahrensdokumentation und dem weiteren Vorgehen.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

In der digitalen Welt des Zahlungsverkehrs sind Unternehmen oft auf spezialisierte Dienstleister angewiesen, um bargeldlose Zahlungen abzuwickeln.

Diese Zahlungsdienstleister bieten eine wichtige Schnittstelle für Transaktionen und erheben Daten, um ihren Service effizient anzubieten. Eine häufig gestellte Frage betrifft die Notwendigkeit und den Prozess der Übermittlung der Umsatzsteuer-Identifikationsnummer (USt-ID) an solche Dienstleister.

Dieser Beitrag klärt die gesetzlichen Vorgaben, wann und warum Unternehmen ihre USt-ID an Zahlungsdienstleister übermitteln sollten.

Denn Achtung, seit kurzem verlangt ein bekannter Zahlungsdienstleister (für Abrechnungen von Kredit- und EC-Karten) 17 % Umsatzsteuer für seine Leistungen, wenn ein Unternehmen für das abgerechnet wird (z. B. deutsches Restaurant/Hotel), nicht seine USt-ID mitgeteilt hat.

Diese Umsatzsteuer kann im Nachherein nicht erstattet werden und stellt so tatsächliche Kosten dar. Dies können Unternehmen vermeiden, indem Sie ihre USt-ID an den Zahlungsdienstleister weitergeben!

Rechtsgrundlage

Die gesetzliche Pflicht zur Übermittlung der USt-ID basiert auf dem Umsatzsteuergesetz (UStG) und der EU-weiten Mehrwertsteuer-Systemrichtlinie. Die USt-ID dient dazu, grenzüberschreitenden Leistungen innerhalb der EU korrekt steuerlich zu behandeln und die Identität eines Unternehmens im Rahmen von Steuererklärungen zu bestätigen.

Wichtige Regelungen:

§ 14a UStG – Anforderungen an die Rechnungsstellung, einschließlich der Angabe der USt-ID bei innergemeinschaftlichen (EU-weiten) Leistungen.

§ 22f UStG – Registrierungs- und Mitteilungspflichten für Betreiber elektronischer Marktplätze.

EU-Richtlinie 2006/112/EG – Regelt die Verwendung der USt-ID im innergemeinschaftlichen Handel.

Wann ist die Übermittlung der USt-ID erforderlich?

Die Frage, ob ein Unternehmen, das EC-Kartenabrechnungen (Zahlungsdienstleistungen) anbietet, eine Umsatzsteuer-Identifikationsnummer (USt-ID) benötigt, hängt von verschiedenen Faktoren ab. Grundsätzlich benötigen Unternehmen in Deutschland eine USt-ID, wenn sie innergemeinschaftliche (EU-weite) Waren- oder Dienstleistungsgeschäfte durchführen.

Erbringt ein Unternehmen Dienstleistungen an Geschäftskunden (B2B) innerhalb der EU, muss es ebenso die USt-ID angeben. Dies gilt auch bei Nutzung von Zahlungsdienstleistern, da diese als Vermittler fungieren und korrekte steuerliche Abwicklungen sicherstellen müssen.

Der Zahlungsdienstleister benötigt die USt-ID seiner Geschäftskunden, um:

- Rechnungen korrekt auszustellen: Die USt-ID ermöglicht es, dass Rechnungen gemäß den steuerlichen Vorschriften erstellt werden.

- Transaktionen zu validieren: Die USt-ID hilft dabei, die Rechtmäßigkeit und Korrektheit der Transaktionen zu überprüfen.

- Berichte zu erstellen: Zur Einhaltung der Compliance und der Berichterstattungspflichten, insbesondere bei grenzüberschreitenden Transaktionen.

Beispiele, bei denen eine USt-ID notwendig ist:

- Ein Online-Händler in Deutschland nutzt einen Zahlungsdienstleister für Zahlungen von Kunden in Frankreich.

- Ein SaaS-Unternehmen in der EU verwendet einen Zahlungsdienstleister zur Abrechnung internationaler Abonnements.

Praktische Tipps für Unternehmen

Anmeldung: Die USt-ID muss beim Bundeszentralamt für Steuern (BZSt) beantragt werden.

Überprüfung der USt-ID: Stellen Sie sicher, dass Ihre USt-ID korrekt und aktiv ist. Dies kann über das MIAS-System der EU geprüft werden.

Kommunikation mit Ihrem Zahlungsdienstleister: Informieren Sie Ihren Zahlungsdienstleister rechtzeitig über Ihre USt-ID, insbesondere wenn Sie internationale Dienstleistungen anbieten oder neue Märkte betreten.

Dokumentation: Halten Sie alle relevanten Unterlagen und Kommunikation bezüglich Ihrer USt-ID sorgfältig fest, um im Falle von Steuerprüfungen vorbereitet zu sein.

Berichterstattung: Unternehmen mit USt-ID müssen möglicherweise zusammenfassende Meldungen (ZM) einreichen, in denen sie innergemeinschaftliche Leistungen deklarieren.

Beratung einholen: Konsultieren Sie bei Unsicherheiten Ihren Steuerberater, um sicherzustellen, dass Sie alle gesetzlichen Anforderungen erfüllen.

Fazit

Die Übermittlung der USt-ID an Zahlungsdienstleister ist entscheidend, um sicherzustellen, dass innergemeinschaftliche Dienstleistungen korrekt und steuerlich einwandfrei abgewickelt werden. Unternehmen sollten sicherstellen, dass sie Ihre USt-ID korrekt weitergeben und regelmäßig überprüfen, um ihre Compliance zu gewährleisten und mögliche Komplikationen bei der Steuerabrechnung zu vermeiden.

Durch proaktive Kommunikation und sorgfältige Dokumentation können Unternehmen die Zusammenarbeit mit Zahlungsdienstleistern effizient gestalten und rechtliche Fallstricke vermeiden.

Falls Sie spezifische Fragen zur Anwendung oder zum Antragsprozess der USt-ID haben, melden Sie sich gerne bei uns. Wir unterstützen Sie dabei.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Beiträge zur Krankenversicherung vorauszahlen

So sparen Sie Steuern als freiwillig gesetzlich und privat Versicherte.

Senkung des Zinssatzes für Nachzahlungen und Erstattungen

Das Bundeskabinett beschließt neuen Gesetzesentwurf

Corona-Pandemie: Verlängerung zinsloser Steuerstundungen

BMF hat Steuererleichterungen verlängert.

Wussten Sie, dass Sie durch die Vorauszahlung Ihrer Krankenversicherungsbeiträge bares Geld sparen können?

Seit 2020 bietet das Gesetz Ihnen die Möglichkeit, Ihre Kranken- und Pflegeversicherungsbeiträge für bis zu drei Jahre im Voraus zu bezahlen. Dies kann sich für Sie lohnen, da Sie die Beiträge in voller Höhe als Sonderausgaben in Ihrer Steuererklärung absetzen können.

Was bedeutet das genau?

Nehmen wir an, Sie zahlen im Jahr 2024 insgesamt 12.000 € Kranken- und Pflegeversicherungsbeiträge. Wenn Sie nun diese Beiträge im Voraus auch schon für die nächsten zwei Jahre bezahlen, können Sie die gesamten 36.000 € in Ihrer Steuererklärung für 2024 geltend machen.

So profitieren Sie davon:

- Sie senken Ihre Steuerlast für das Jahr 2024.

- Sie erhalten vom Finanzamt eine Steuererstattung, wenn Sie zu viel Steuern gezahlt haben.

- Sie haben in den Folgejahren (2025 und 2026) keine Kranken- und Pflegeversicherungsbeiträge mehr zu zahlen.

Welche Vorteile bietet die Vorauszahlung der Krankenversicherungsbeiträge?

- Höhere Steuervorteile: Durch die Vorauszahlung können Sie in einem Jahr deutlich mehr Steuern sparen als durch die laufende Zahlung der Beiträge.

- Verbesserte Liquidität: Sie haben in den Folgejahren mehr Geld zur Verfügung, da Sie keine Kranken- und Pflegeversicherungsbeiträge mehr zahlen müssen.

- Planungssicherheit: Sie haben Gewissheit über Ihre Kranken- und Pflegeversicherungskosten in den nächsten Jahren.

Für wen lohnt sich die Vorauszahlung?

Die Vorauszahlung der Krankenversicherungsbeiträge lohnt sich insbesondere für:

- Hohe Einkommen: Je höher Ihr Einkommen ist, desto höher ist auch Ihre Steuerersparnis durch die Vorauszahlung.

- Familien: Familien mit Kindern können durch die Vorauszahlung ebenfalls von hohen Steuerersparnissen profitieren.

Was ist bei der Vorauszahlung zu beachten?

- Nicht alle Krankenkassen erlauben die Vorauszahlung: Informieren Sie sich bei Ihrer Krankenkasse, ob sie die Vorauszahlung Ihrer Beiträge zulässt. Unsere Erfahrung zeigt, dass auch die gesetzlichen Krankenkassen bei Vorliegen einer freiwilligen Versicherung Vorauszahlungen akzeptieren.

- Frist beachten: Die Vorauszahlung muss in der Regel bis zum 30. November des laufenden Jahres erfolgen.

- Nachweis der Zahlung: Sie müssen dem Finanzamt die Zahlung der Beiträge nachweisen können. Heben Sie daher Ihre Zahlungsbelege gut auf.

Haben Sie Fragen zu diesem Thema? Dann vereinbaren Sie doch direkt einen Termin – wir unterstützen Sie gern bei der Umsetzung.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Das Bundeskabinett hat am 30.3.2022 den Entwurf eines Zweiten Gesetzes zur Änderung der Abgabenordnung und des Einführungsgesetzes zur Abgabenordnung beschlossen. Der Gesetzentwurf senkt den Zinssatz für Nachzahlungs- und Erstattungszinsen rückwirkend von ehemals 0,5 % pro Monat ab dem 1.1.2019 auf 0,15 % pro Monat (= 1,8 % pro Jahr). Die Angemessenheit dieses Zinssatzes ist unter Berücksichtigung der Entwicklung des Basiszinssatzes mindestens alle drei Jahre mit Wirkung für nachfolgende Verzinsungszeiträume zu evaluieren – spätestens also erstmals zum 1.1.2026. Die Neuregelung setzt den Beschluss des Bundesverfassungsgerichts vom 8.7.2021 um. Die Neuregelung des Zinssatzes für Nachzahlungs- und Erstattungszinsen für Verzinsungszeiträume ab 1.1.2019 gilt für alle Steuern, auf die die Vollverzinsung anzuwenden ist. Der Erlass von Nachzahlungszinsen bei vor Fälligkeit freiwillig geleisteten Zahlungen wird im Gesetz verankert und damit auch auf die von Kommunen verwaltete Gewerbesteuer erstreckt.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Das BMF hat Steuererleichterungen für Steuerzahler verlängert, die von der Corona-Krise betroffen sind. Von besonderer Bedeutung ist die Möglichkeit, Steuerforderungen weiterhin zinslos zu stunden (BMF-Schreiben vom 07.12.2021, Az IV A 3 – S 0336/20/10001)

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Dienstwagen-Fahrten zwischen Wohnung und Betrieb: Fiskus erlauft Wechsel der Bewertungsmethode

Dürfen Sie einen Dienstwagen auch privat nutzen, sollten Sie prüfen, ob Sie den geldwerten Vorteil für die Fahrten zwischen Wohnung und Betrieb statt nach der 0,03 Prozent-Regelung nicht besser mit der 0,002-Prozent-Regelung versteuern müssen. Diese Option ist gerade in der aktuellen Situation (Home-Office, Kurzarbeit etc) besonders attraktiv. Die Finanzverwaltung hat bestätigt, dass es auch während des Jahres möglich ist, bei der Lohnbesteuerung von der 0,03-Prozent zur 0,002-Prozent-Regelung zu switschen (FM Schleswig-Holstein, Kurzinformation vom 21.05.2021, Az VI 302 – S 2334-372).

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Ab sofort steht der technisch überarbeitete DATEV Belegtransfer V.5 unter www.datev.de/belegtransfer zum Download für Sie bereit. Die neuen Vorteile:

- Modernere Oberflächen

- Intuitive, schlanke Workflows

- Integrierte Auto-Update-Funktion – so bleibt DATEV Belegtransfer immer auf aktuellem Stand

- Authentifizierung mit DATEV SmartLogin

- Übertragung von Belegen, Dokumenten und strukturierten Datensätzen nach DATEV Unternehmen online

- Automatische Verzeichnisüberwachung

Wir haben den neuen Belegtransfer auf Herz und Nieren geprüft. Unser Fazit: Mega.!

Der Datev Belegtransfer ermöglicht das automatische Hochladen von Belegen für die digitale Buchführung über Datev Unternehmen online. Wenn Sie Ihre Buchführung optimieren möchten und zugleich die Zeitersparnis und Dokumentationsvorteile nutzen möchten, kommen Sie gerne auf uns zu. Wir unterstützen Sie gerne.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Wer als Angestellter über eine betriebliche Altersvorsorge im Rahmen einer Entgeltumwandlung verfügt, hat ab dem diesem Jahr ein gesetzliches Anrecht auf einen Zuschuss von mind. 15 Prozent vom Arbeitgeber, unabhängig davon, wann der Vertrag abgeschlossen wurde.

Bislang galt der verpflichtende Arbeitgeberzuschuss nur für Neuverträge die nach dem 31.12.2018 abgeschlossen wurden sind. Die Verpflichtung zur Zahlung eines Arbeitgeberzuschusses besteht für folgende Altersvorsorgeverträge, die vor dem 01.01.2019 abgeschlossen wurden:

-Pensionsfond

-Pensionskasse

-Direktversicherung

Haben Mitarbeiter entsprechende Verträge, besteht somit der Rechtsanspruch auf einen Beitragszuschuss. Neben diesem Zuschuss gibt es eine Vielzahl von weiteren Gestaltungsmöglichkeiten. Gern beraten wir Sie hierzu gerne.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Spenden sind Ausgaben, die freiwillig an eine steuerbegünstigte

Organisation für gemeinnützige, mildtätige, wissenschaftliche, kirchliche

oder religiöse Zwecke oder an politische Parteien und Wählervereinigungen

gezahlt werden.

Der Spender darf keine Gegenleistung erhalten. Als Spenden kommen

sowohl Geld- , Sach- als auch Aufwandsspenden infrage.

Zur Vereinfachung genügt in bestimmten Fällen als Nachweis auch der

Bareinzahlungsbeleg, der Kontoauszug oder der von der Bank

abgestempelte Überweisungsbeleg.

Dies gilt insbesondere bei Überweisungen auf

Sonderkonten in Katastrophenfällen und bei Spenden bis 300 Euro an

politische Parteien oder staatliche Behörden.

Bei einer Spende bis 300 Euro an eine gemeinnützige Körperschaft

oder politische Partei ist zusätzlich noch ein vom Zahlungsempfänger

erstellter Beleg erforderlich mit den Angaben über die Freistellung des

Empfängers von der Körperschaftsteuer, über die Spende und den

steuerbegünstigten Zweck, für den die Zuwendung verwendet wird.

Diese zusätzliche Bescheinigung ist nicht erforderlich bei Spenden zur

Linderung der Not in Katastrophenfällen.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Der Begriff „Progressionsvorbehalt“ beinhaltet, dass bestimmte steuerfreie Einnahmen die Sie bezogen haben Ihren persönlichen Steuersatz auf die steuerpflichtigen Einkünfte erhöht.

Betragen die Progressionseinkünfte mehr als 410 Euro im Kalenderjahr, sind Sie dazu verpflichtet eine Steuererklärung abzugeben, wobei es dazu führen kann, dass Sie sogar Steuern nachzahlen müssen.

Steuerfreie Einnahmen, die aber dem sogenannten Progressionsvorbehalt unterliegen, sind z.B

-Arbeitslosengeld

-Kurzarbeitergeld

-Elterngeld

-Krankengeld

-ausländische Einkünfte (z.B. Arbeitslohn im Rahmen einer Entsendung in das Ausland).

Bei einer Entsendung sind besondere Fallstricke (Abzug der Sonderausgaben wie Rentenversicherungsbeiträge, Vermietung und Verpachtung, Familienversicherung) zu beachten. Wir haben jahrelange Erfahrung auf diesem Gebiet und berate Sie gerne.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Normalerweise unterliegen Veräußerungen von Gegenständen aus dem Privatvermögen nicht der Einkommensteuer. Es gibt allerdings drei Ausnahmen:

1) Die Veräußerung von wesentlichen Anteilen an einer Kapitalgesellschaft führen zu gewerblichen Einkünften gem. §17 EStG

2) Die Veräußerung von Wertpapieren führen zu Einkünften aus Kapitalvermögen, wenn die veräußerten Wertpapiere nach dem 31.12.2008 erworben wurden

3) Die Veräußerung von sonstigen privaten Wirtschaftsgütern innerhalb einer bestimmten Frist nach dem Kauf führen zu sonstigen Einkünften gem §23 EStG. Hierzu zählen insbesondere Grundstücke und Gebäude sowie Gold, Silber, Devisen auf einem Fremdwährungskonto, Kryptowährungen, Schmuck Kunstgegenstände und andere Wertgegenstände. Erfolgt der Verkauf vor der Anschaffung, liegt unabhängig von einer Frist immer ein steuerpflichtiges Spekulationsgeschäft vor.

Veräußerungsgewinne sind voll steuerpflichtig, wenn sie den gewerblichen Einkünften oder den Kapitaleinkünften zugerechnet werden. Dagegen gibt es für Veräußerungsgewinne im Bereich der sonstigen Einkünfte gem. §23 EStG eine Freigrenze: Der gesamte Jahresgewinn bleibt steuerfrei, wenn er im Kalenderjahr weniger als 600,00€ beträgt. Bei Ehegatten wird der Betrag nicht verdoppelt, sondern für jede Person gesondert gewährt.

Bei Grundstücksveräußerungen, bei denen der Zeitraum zwischen Anschaffung und Veräußerung weniger als 10 Jahren beträgt, liegt immer ein steuerpflichtiges Veräußerungsgeschäft vor. Ausnahme:

- Das Grundstück wurde seit Anschaffung ausschließlich zu eigenen Wohnzwecken genutzt (hierzu zählt auch die unentgeltliche Überlassung an Kinder, für die Anspruch auf Kindergeld besteht)

- Das Grundstück wurde im Jahr der Veräußerung und in den zwei voran gegangenen Kalenderjahren ausschließlich zu eigenen Wohnzwecken genutzt

- Das Grundstück wurde unentgeltlich erworben und die Haltezeit des Rechtsvorgängers und des Eigentümers beträgt mehr als 10 Jahre

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Bis 2021 konnten Sie Ihren Mitarbeiterinnen und Mitarbeitern steuerfreie Sachbezüge gewähren, wenn ihr Wert der Sachbezüge maximal 44 Euro im Monat nicht überschreiten. Infolge der Änderung der Sachbezugswerte, können Sie ab 2022 sogar geldwerte Vorteile von bis zu 50 Euro monatlich gewähren.

Das Wichtigste im Überblick:

Als Sachbezug gelten gem. der gesetzlichen Regelung nach Auslaufen der Übergangsfrist (bis 31.12.2021) nur Gutscheine und Geldkarten, die ausschließlich zum Bezug von Waren oder Dienstleistungen berechtigen und zusätzlich die Kriterien des § 2 Abs. 1 Nr. 10 ZAG erfüllen. Hierunter fallen:

1) Gutscheinkarten von Einkaufsläden, Einzelhandelsketten oder regionale City-Cards

2) Limitierte Produktpalette z.B Tankkarten, Gutscheinkarten für einen Buchladen, Beauty- oder Fitnesskarten sowie Kinokarten.

3) Instrumente zu steuerlichen und sozialen Zwecken z.B Essensmarken

Wichtig dabei, die Gutscheine im Rahmen der 50-Euro-Freigrenze müssen zusätzlich zum ohnehin geschuldeten Lohn gezahlt werden. Das bedeutet, dass beispielsweise im Arbeitsvertrag nicht festgehalten werden darf, dass ein Tankgutschein in Höhe von 25 Euro gewährt wird.

Wenn Sie weitere Fragen haben kommen Sie gern auf uns zu.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Gute Nachrichten für Händler, Kunden und Lieferunternehmen in der Region Helmstedt

Amazon hat ein neues Auslieferungslager in der Region Helmstedt angekündigt. Durch dieses neue Lager wird eine schnellere Lieferung an die Endabnehmer gewährleistet und Sie als Händler haben durch die „Fulfillment by Amazon“ Lösung (kurz: FBA) die Möglichkeit schnell und unkompliziert ihre Ware an den Endkunden zu bringen.

Als FBA-Händler können Sie ihre zeitaufwendigen und teilweise teuren Aufgaben einfach outsourcen. Sei es die Lagerhaltung, das Rechnung schreiben oder der Versand: hierdurch könne Sie sich auf das Ranking und das Angebot in ihren Shop konzentrieren und ihr Betrieb optimal aufstellen.

Möchten sie selber nicht verkaufen aber den Kunden ihre Wünsche direkt nach Hause liefern? Nicht nur Händler können von dem Logistik-Center profitieren. Auch Lieferunternehmen, die die Ware zustellen, können durch das neue Center neue Geschäftsfelder erschließen und sich am Boom des E-Commerce-Handels beteiligen.

Wir sind Spezialisten auf dem Gebiet E-Commerce und Logistik. Wir beraten Sie gern bei ihrem Vorhaben. Sei es der eigene Online-Shop oder die Expansion des eigenen Lieferunternehmen. Auch Existenzgründungen sind eines unserer Spezialgebiete. Ebenso die steuerliche Abwicklung der Umsatzsteuerproblematiken wie das OSS-Verfahren, innergemeinschaftliche Warenbewegungen und die Zollabwicklung. Bei diesen Vorhaben und allen weiteren Feldern können wir Sie gezielt und fachlich kompetent unterstützen. Unser interdisziplinäres Netzwerk bringt Ihnen weitere Synergieeffekte.

Noch Fragen? Buchen Sie gleich einen Termin bei uns. Wir freuen uns auf Sie.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

ÄNDERUNG DES GRUNDERWERBSTEUERGESETZES

Als Share Deal wird der Erwerb eines Unternehmens durch den Kauf der Gesellschaftsanteile verstanden. Der Share Deal ist dabei oftmals eine Alternative zum Kauf der einzelnen Wirtschaftsgüter bzw. Kauf des gesamten Unternehmensvermögens (Asset Deal). Beim Erwerb einer Immobilie im Wege eines Share Deals kaufen Investoren statt der Immobilie die Anteile an der Firma, die Eigentümerin der Immobilie ist. Solche Share Deals waren bislang grunderwerbsteuerfrei, wenn die Investoren weniger als 95 % der Unternehmensanteile erworben haben. Die übrigen fünf Prozent gingen dabei im Regelfall an mitgebrachte Drittinvestoren. Nach fünf Jahren konnten alle Anteile steuerfrei auf den Hauptinvestor übergehen.

Neues Gesetz

Solche Share Deals führten insbesondere bei hochpreisigen Immobilien zu erheblichen Steuerausfällen. Teil des Koalitionsvertrages war es daher, solche Steuerumgehungen wirksam einzudämmen. Dieses Ziel soll nun mit dem „Gesetz zur Änderung des Grunderwerbsteuergesetzes“ erreicht werden, welches der Bundesrat am 7.5.2021 verabschiedet hat.

Neuregelungen im Überblick

Das Änderungsgesetz sieht u. a. die Herabsenkung der maßgeblichen Beteiligungsgrenze von 95 % auf 90 % vor. Zudem wurde ein Ergänzungstatbestand zur Erfassung eines Anteilseignerwechsels in Höhe von mindestens 90 % bei Kapitalgesellschaften eingeführt (neuer § 1 Abs. 2b GrEStG). Bislang wurde nur die Übertragung inländischer Grundstücke im Vermögen von Personengesellschaften erfasst (§ 1 Abs. 2a GrEStG). Nach der Neuregelung kann die Grunderwerbsteuer bei immobilienhaltenden Kapitalgesellschaften nur noch dadurch vermieden werden, dass der Altgesellschafter zu 10,1 % beteiligt bleibt. Die Mindesthaltefristen in § 5 Abs. 3 und § 6 Abs. 3 Satz 2 GrEStG wurden von fünf auf zehn Jahre verlängert. Zudem wurde die Missbrauchsverhinderungsvorschrift des § 6 Abs. 4 GrEStG neu gegliedert und durch den Tatbestand des § 6 Abs. 4 Nr. 3 GrEStG erweitert. Damit verlängert sich die Vorbehaltefrist des § 6 Abs. 4 Nr. 3 GrEStG in den im Gesetz genannten Fällen auf 15 Jahre.

Börsenklausel

Auf Empfehlung des Finanzausschusses wurde mit § 1 Abs. 2b GrEStG eine „Börsenklausel“ eingefügt, der zufolge die Spezialvorschriften bei Beteiligung von börsennotierten Kapitalgesellschaften nicht gelten.

Inkrafttreten

Das Gesetz trat zum 1.7. 2021 in Kraft.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

BESTEUERUNG DER RENTENEINKÜNFTE

Das gegenwärtige Besteuerungssystem führt teils zu einer Doppelbesteuerung der Renteneinkünfte.

Grundsteuererlass bei Corona bedingten Mietausfällen

Mietausfall oder Mietminderung

Bei einer staatlich angeordneten Geschäftsschließung aufgrund der Corona-Pandemie kann die Gewerbemiete nach einem Urteil des Kammergerichts Berlin (1.4.2021 – 8 U 1099/20) wegen Wegfalls der Geschäftsgrundlage auf die Hälfte herabgesetzt werden. Dies gilt nach Ansicht des Gerichts unabhängig davon, ob tatsächlich eine Existenzbedrohung des Mieters festgestellt worden ist.

Grundsteuererlass

Steuerpflichtige mit vermieteten bebauten Grundstücken können auf Antrag eine von der Höhe der Mietminderung (Minderung des Rohertrags) abhängige Grundsteuerbefreiung erhalten (§ 34 GrStG). Voraussetzung hierfür ist, dass der Steuerschuldner „die Minderung des Rohertrags“ nicht zu vertreten hat. Keinen Grundsteuererlass erhalten Vermieter, die ihren Mietern Corona-bedingt die Miete herabgesenkt oder gestundet haben. Der Mietausfall muss ferner endgültig sein, d. h. der Vermieter kann keine Mietnachzahlungen erwarten. Der Grundsteuererlass beträgt ein Viertel der Grundsteuer bei einer Rohertragswertminderung von mehr als 50 % bzw. die Hälfte bei einer Rohertragswertminderung von 100 % (totaler Mietausfall).

Antragstellung

Für die Antragstellung gilt eine Frist bis zum 31. März des jeweiligen Folgejahres. Anträge für Mietausfälle in 2021 müssen also bis 31.3.2022 gestellt werden. Wurde die Antragsfrist versäumt, was z. B. für Corona-bedingte Mietausfälle in 2020 der Fall ist, sollte dennoch ein Antrag gestellt werden. Die Behörden können nach eigenem Ermessen entscheiden, ob der Grundsteuererlass dennoch gewährt wird. Der Antrag kann formlos gestellt werden und ist an die jeweilige Gemeinde- oder Stadtverwaltung zu richten. In den Stadtstaaten sind die Finanzämter zuständig.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

Fahrtenbuch bei Elektrofahrzeugen

Der geldwerte Vorteil aus der unentgeltlichen Überlassung eines Dienstwagens zur privaten Nutzung unterliegt der Einkommensteuer. Hoch und mühsam ist regelmäßig der Aufwand der für das Führen eines Fahrtenbuches betrieben wird. Durch die formalen Voraussetzungen ist die Anerkennung durch das Finanzamt oftmals fraglich. Jede einzelne betrieblich und private Fahrt muss sorgsam erfasst werden – mit Kilometerstand zu Beginn und am Ende, dem Reiseziel (Straße und Ort), dem Reisezweck und sämtlichen aufgesuchten Geschäftspartnern erfasst werden. Es müssen außerdem die gesamten entstandenen Kosten für das betreffende Fahrzeug in einem Veranlagungszeitraum ermittelt, also jeder Tankbeleg und alle Servicerechnungen gesammelt werden. Im Regelfall ist die Lösung der sog. 1% Regelung deutlich angenehmer (keine Aufzeichnungspflichten). Jedoch ist dies auch oftmals deutlich teurer. Die Versteuerung erfolgt pauschal mit einem Prozent des Listenpreises zuzüglich 0,03 % des Listenpreises für jeden Entfernungskilometer zwischen der Wohnung und der ersten Tätigkeitsstätte als geldwerter Vorteil.

Fahrtenbuch führen – lohnt sich das?

Für Elektrofahrzeuge mit einem Listenpreis bis € 60.000,00 gilt bei Anwendung der Pauschalmethode die sogenannte Viertelregelung. Es muss nur ein Prozent aus einem Viertel des Listenpreises als geldwerter Vorteil versteuert werden. Damit schrumpft der Unterschied zwischen der Pauschal- und der Fahrtenbuchmethode mindestens um ein Viertel. Es stellt sich somit die Frage, ob sich der Aufwand für die Führung eines Fahrtenbuches bei E-Autos noch lohnt.

Beispiel

Ein Arbeitnehmer erhält einen Dienstwagen mit Verbrennungsmotor zum Listenpreis von € 60.000,00. Er versteuert nach der Ein-Prozent-Regel € 600,00 monatlich (1 % von € 60.000,00), also € 7.200,00 im Jahr (ohne Berücksichtigung der Entfernungen zur ersten Tätigkeitsstätte). Bei Führung eines Fahrtenbuches mit einem Privatanteil von 30 % und jährlichen Kosten von € 10.000,00 wären es nur € 3.000,00. Bei einem E-Auto für € 60.000,00 versteuert der Arbeitnehmer nach der Ein-Prozent-Regel € 1.800,00 (1 % von € 15.000,00 multipliziert mit 12 Monaten). Bei Führung eines Fahrtenbuches unter Zugrundelegung eines Viertels der Gesamtkosten (entspricht € 2.500,00) und einem Privatanteil von 30 % wären es € 750,00. Der Vorteil der Fahrtenbuchführung schrumpft damit von € 4.200,00 auf € 1.050,00.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

BESTEUERUNG DER RENTENEINKÜNFTE

Ob die Rente sicher ist können wir nicht sagen. Sicher ist aber seit der aktuellsten Rechtsprechung durch den BFH, dass die bisherige Besteuerung rechtmäßig ist.

Renteneinkünfte werden seit der Umstellung des Systems der Rentenbesteuerung durch das Alterseinkünftegesetz von 2005 nachgelagert besteuert. Der Gesetzgeber kam damit den Vorgaben des Bundesverfassungsgerichts (BVerfG) nach (Urteil vom 6.3.2002, 2 BvL 17/99 BStBl 2002 II S. 618). Zur Vermeidung von Steuerausfällen wurde der Anteil der als Sonderausgaben abzugsfähigen Rentenbeiträge zunächst auf 60 % beschränkt und seither stufenweise angehoben. Erst ab 2025 können die Rentenbeiträge zu 100 % als Sonderausgabe geltend gemacht werden. Ein Werbungskostenabzug wurde nicht zugelassen. Parallel dazu wurde der steuerpflichtige Anteil der Rentenbezüge im Jahr 2005 auf 50 % festgesetzt, wodurch viele Rentner wieder Einkommensteuererklärungen abgeben mussten. Bis 2040 wird der steuerpflichtige Anteil schrittweise auf 100 % angehoben. Die Anhebung erfolgt in 2 %-Schritten pro Jahr bis 2020 und dann in 1 %-Schritten bis 2040 (§§ 10 Abs. 3, 22 Nr. 1 Satz 3 Einkommensteuergesetz/EStG).

Drohende Doppelbesteuerung künftiger Generationen

Eine Doppelbesteuerung der Rentenbezüge ergibt sich bereits aus der Tatsache, dass ein Rentenbezieher ab 2040 seine Renteneinkünfte der vollen Besteuerung unterwerfen muss, während er in der Beitragsphase bis 2025 die Beitragszahlungen nur anteilig als Sonderausgabe geltend machen konnte. Nun hat auch der Bundesfinanzhof (BFH) entschieden, dass das gegenwärtige Besteuerungssystem zu einer Doppelbesteuerung der Renteneinkünfte führt (Urteil vom 19.5.2021 X R 33/19).

Keine Doppelbesteuerung bei Privat- und Kapitalrenten

In einem weiteren Urteil (vom 19.5.2021, X R 20/19) klärte der BFH weitere offene Fragen zur Rentenbesteuerung. Er entschied, dass freiwillige Höherversicherungen in der gesetzlichen Rentenversicherung zusammen mit den normalen Rentenbezügen einheitlich zu versteuern sind. Der BFH entschied auch, dass die regelmäßigen Rentenanpassungen in voller Höhe steuerpflichtig sind. Des Weiteren hat der BFH bei privaten Kapitalrenten keine drohende Doppelbesteuerung gesehen, da diese lediglich mit dem Ertragsanteil besteuert werden. Die Ertragsanteilsbesteuerung verlangt nicht, dass die Beitragszahlungen steuerfrei zu stellen sind.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

MEHRWERTSTEUER- DIGITALPAKET

Umfangreiche Änderungen in der Umsatzsteuer und kein Ende in Sicht.

VEREINFACHUNG IM STEUERRECHT

Photovoltaikanlagen einkommen- steuerrechtlich uninteressant.

Erhöhung des Mindestlohns

Gemäß der von der Mindestlohnkommission festgelegten Mindestlohnanpassungsverordnung erhöht sich der gesetzliche Mindestlohn zum 1.7.2021 um € 0,10 auf € 9,60 je Arbeitsstunde. Bei vierzigstündiger Wochenarbeitszeit beträgt der Brutto-Mindestmonatslohn somit künftig € 1.670,40 (€ 9,60 Mindestlohn multipliziert mit 174 Arbeitsstunden).

Arbeitszeiten bei Minijobbern anpassen

Da der Mindestlohn auch für Minijobber gilt, muss die maximale Arbeitszeit angepasst werden. Minijobber können ab 1.7.2021 nur noch bis zu einer maximalen Regelarbeitszeit von 46,8 Stunden (€ 450,00 Einkommensgrenze dividiert durch € 9,60 Mindestlohn) beschäftigt werden. Sofern nicht bereits geschehen, muss im Arbeitsvertrag die maximale Arbeitszeit dokumentiert sein. Sonst gilt nach § 12 des Teilzeit- und Befristungsgesetzes (TzBfG) eine Arbeitszeit von 20 Wochenstunden. Unter Berücksichtigung des neuen Mindestlohnes und bei 4,33 Wochen pro Monat wäre die 450,00-€-Grenze damit überschritten.

Achtung bei bestimmten Branchen

Bestimmte Branchen wie Frisöre, Baugewerbe, Pflege etc. Hier gelten bestimmte Mindestlöhne. Sprechen Sie uns an – wir beraten Sie gerne.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

UMFANGREICHE ÄNDERUNGEN IN DER UMSATZSTEUER UND KEIN ENDE IN SICHT

Bereits mit der Einführung des Mehrwertsteuersystems innerhalb der EU wurde beschlossen, dass die gesamte Europäische Union ein einheitliches Steuersystem bekommt.

Nach einer Verzögerung von ca. 25 Jahren nach Einführung, heißt das Motto der Europäischen Union nicht klecken, sondern klotzen.

Nach der für das Steuerrecht sehr umfangreichen Änderung im Jahre 2020, z. B. Pflichtangabe der USt-ID für die Innergemeinschaftliche Lieferung, wurde mit der Einführung des Mehrwertsteuer-Digitalpakets zum 01.07.2021 das Umsatzsteuerrecht erheblich geändert und europaweit vereinheitlicht.

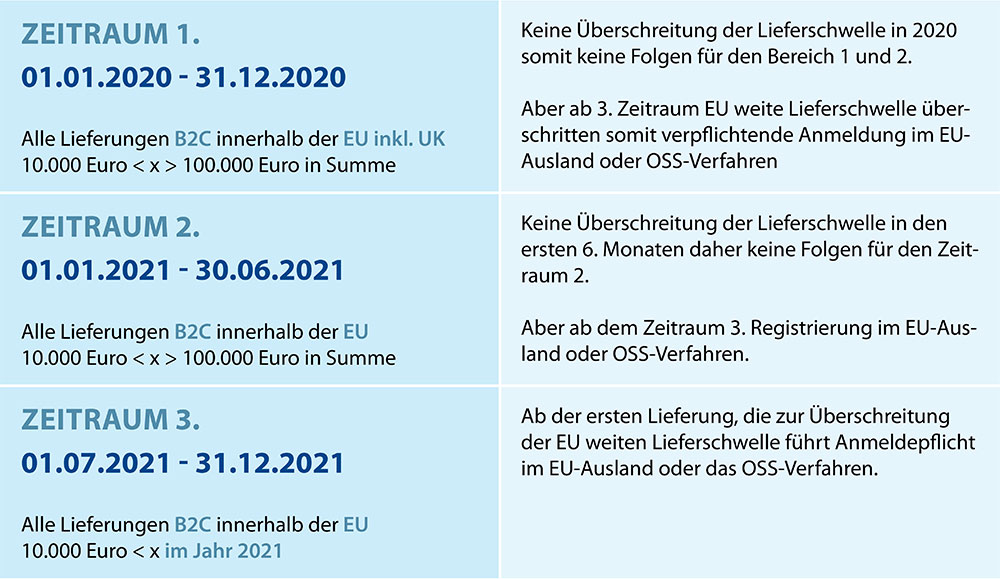

Galten bis zum 30.06.2021 noch die unterschiedlichen Lieferschwellen von 100.000 Euro für Lieferungen nach Deutschland, für Lieferungen an private Abnehmer im EU-Ausland und die jeweiligen Erwerbschwellen, gilt ab dem 01.07.2021 nur noch eine einheitliche EU-weite Lieferschwelle in Höhe von 10.000 Euro. Diese gilt für alle innergemeinschaftliche Fernverkäufe (§ 3c UStG) und digitale Dienstleistungen (§ 3a Abs. 5 UStG).

Unter den Begriff innergemeinschaftlicher Fernverkauf fallen alle Lieferungen an private Abnehmer im EU-Ausland. Bei den digitalen Dienstleistungen sind insbesondere die Leistungen „die auf elektronischen Weg erbrachten sonstigen Leistungen“ zu er- wähnen. Hierunter fallen Streamingdienste, der Abruf von E-Books oder sonstige Leistungen, die ohne umfassende Leistung einer Person erbracht werden und jederzeit replizierbar sind. Hierbei ist es wichtig zu unterscheiden, ob es sich tatsächlich um eine solche Leistung handelt, oder ob es sich durch die Handlungen bei den Aufnahmen um sonstige Leistungen nach §3a Abs. 1 UStG handelt.

Bei der Berechnung der EU-weiten Lieferschwelle werden sämtliche Leistungen ob nach § 3c UStG oder nach § 3a Abs.5 UStG zusammengerechnet. Ob die Folgen der Überschreitung der Lieferschwelle eintreten, könnte sich bereits mit dem Jahr 2020 ge- klärt haben. Denn sollten Sie bereits im Jahr 2020 mehr als 10.000 Euro netto der o. g. Leistungen erbracht haben, sind Sie ab dem 01.07.2021 verpflichtet, sich in jedem Land der EU, in dem Sie private Abnehmer (Customer) haben, umsatzsteuerlich zu re- gistrieren. Sollten Sie diese Grenze erst in den ersten 6 Monaten und nicht schon in 2020 überschritten haben, sind Sie ab dem 01.07.2021 ebenfalls dazu verpflichtet, sich in allen Europäischen Ländern, in den Sie liefern wollen, steuerlich zu registrieren. Diese Pflicht tritt bereits mit der Lieferung ein, die die Grenze von 10.000 Euro netto überschreitet.

Wichtig: Zwar hat Groß Britannien die EU zum 31.12.2020 verlassen, allerdings gilt der Umsatz, den Sie im Jahr 2020 dort erzielt haben, mit in die Berechnung für die EU-weite Lieferschwelle.

Ab der ersten Lieferung, die zur Überschreitung der EU weiten Lieferschwelle führt Anmeldepflicht im EU-Ausland oder das OSS-Verfahren.

Da eine solche Registratur in allen möglichen EU-Ländern zu erheblichen Verwaltungsaufwand und unüberschaubaren Kosten führen würde, wurde das One-Stop-Shop-Verfahren (OSS) durch die Europäische Union eingeführt. Hier müssen Sie sich bei der zuständigen Stelle, dem Bundezentralamt für Steuern (BZST), nur einmal für alle Länder registrieren und Ihre Umsätze über die jeweilige Schnittstelle melden. Hier unterstützen wir Sie gerne bei der Abwicklung und den Meldungen, sprechen Sie uns gerne an.

Wenn Sie von dieser vereinfachten Meldemöglichkeit Gebrauch machen wollen, achten Sie darauf, die Registratur schnellstmöglich vorzunehmen. Eine Registratur wirkt, wenn nicht das erste Mal die Schwelle überschritten wurde, erst für das nächste Quartal. Dies bedeutet, wenn noch keine Anmeldung für das OSS-Verfahren vorgenommen wurden, müssen Sie sich in jedem Land, in das Sie liefern steuerlich für die Umsatzsteuer registrieren und mindestens eine Voranmeldung und eine Steuererklärung in diesem Land abgeben.

Anders verhält es sich, bei erstmaligem Überschreiten der Grenze, hier gilt die Anmeldung für das Verfahren sofort.

Die Meldungen für das OSS-Verfahren sind zwingend quartalsweise abzugeben und der Steuerbetrag muss an das BZST überwiesen werden, ein Einzug ist hier nicht vorgesehen.

Achtung: Sollten wiederholt Fehler bei den Meldungen geschehen, kann ihnen das Recht an der Teilnahme bei diesem Verfahren entzogen werden und Sie müssen sich in jedem Land für die Umsatzsteuer registrieren lassen.

Folge der Überschreitung der EU-weiten Lieferschwelle (EU-LS) für die Rechnungsstellung:

Sollten Sie die EU-LS überschritten haben oder hierfür optiert haben, sind Sie verpflichtet, die jeweilige Umsatzsteuer des jeweiligen Mitgliedsstaates für ihre Produkte vom Kunden einzufordern und an den Staat abzuführen. Da es wie auch in Deutschland für nahezu gleiche Ware unterschiedliche Umsatzsteuersätze zum Tragen kommt, empfiehlt es sich die jeweiligen Steuersätze in den Mitgliedsländern regelmäßig zu überprüfen. Hierfür empfiehlt sich die offizielle Seite der EU: https://ec.europa.eu/taxation_customs/tedb/vatSearchForm.html

Da eine Automatisierung dieses Prozesses noch recht schwierig und aufwändig ist, empfiehlt es sich bei der Erstellung der Rechnungen nur eine Endsumme ausweisen und keine ausgewiesene MwSt. Es sollte lediglich der Hinweis „inkl. Gesetzlicher MwSt.” auf der Rechnung stehen.

Auf Grund der Tatsache, dass ihre Abnehmer Privatpersonen sind, benötigen diese keine Rechnung mit ausgewiesener Umsatzsteuer, da ein Vorsteuerabzug grundsätzlich ausgeschlossen ist. Bei der Preiskalkulation sollten Sie darauf achten, dass der höchste Steuersatz in der Bruttokalkulation eingebunden wird.

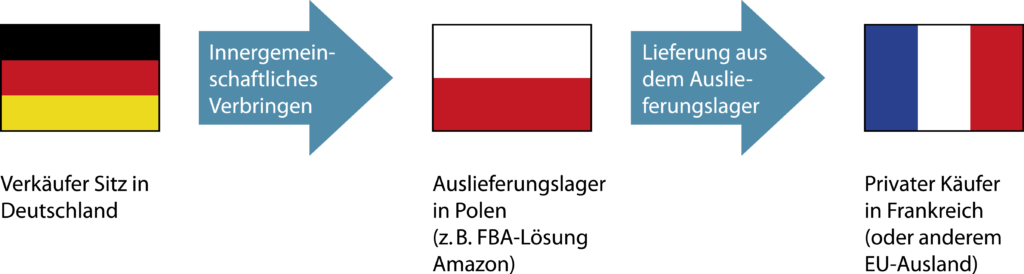

BEISPIEL FÜR DAS OSS-VERFAHREN

Beispiel 1:

Sie sind Händler bei Amazon und nutzen FBA. Der Firmensitz ist Salzgitter. Sie lagern ihre Ware im Amazon Lager in Kolbaskowo/Polen (SZZ1) ein und haben bereits die EU- LS überschritten. Sie wenden das OSS-Verfahren an und liefern an einen privaten Abnehmer nach Frankreich.

Sie müssen den in der Rechnung enthaltenden Umsatzsteuerbetrag mit der nächsten OSS-Meldung an das BZST abführen.

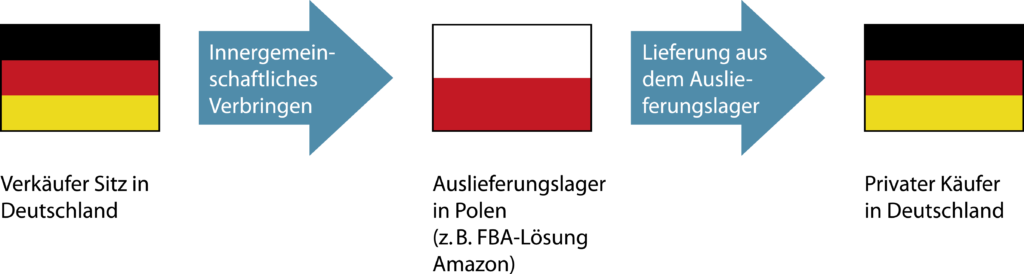

Beispiel 2:

Wie Beispiel 1, nur dass ihr Abnehmer jetzt ein privater Abnehmer in Braunschweig ist.

Sie müssen für diese Lieferung 19 % Umsatzsteuer abführen.

Wichtig: Diese Leistung darf nicht über die Umsatzsteuervoranmeldung gemeldet werden! Die Leistung ist zwingend über das OSS-Verfahren zu melden, auch wenn 19 % USt. in Deutschland abzuführen sind.

Sollten Sie eine ausländische Lagerstätte (z. B. Amazon PAN-EU) haben, müssen Sie sich weiterhin in dem jeweiligen Land für den innergemeinschaftlichen Erwerb registrieren. Diese Umsätze werden (noch) nicht über das OSS-Verfahren abgewickelt.

Sollten Sie Beratung oder Hilfe bei der Umsetzung ihres E-Commerce Vorhabens haben melden Sie sich bei uns. Wir helfen Ihnen gerne weiter.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.

…und Sie können es doch

Auf Anregung der Baden-württembergischen Regierung hat die Finanzverwaltung tatsächlich eine Vereinfachung im Steuerrecht geschaffen. Durch das Schreiben des Bundesamtes für Finanzen vom 02.06.2021 (2021/0627224) hat die Finanzverwaltung geregelt, dass eine kleine Photovoltaikanlage bis 10 KW, unter bestimmten Voraussetzungen als Liebhaberei behandelt werden kann und somit Einkommensteuerrechtlich uninteressant ist. Somit fällt ein erheblicher bürokratischer Mehraufwand bei der Erstellung der Einkommensteuererklärung weg.

Wichtig: Hiervon ist lediglich die Einkommen- und Gewerbesteuer betroffen, die Umsatzsteuer ist weiterhin durch Abgabe einer Umsatzsteuererklärung zu deklarieren.

Sperrvermerk zur Nutzung unserer Texte (auch Auszüge):

Der vorliegende Text ist geistiges Eigentum der Steuerberatungsgesellschaft Wolfenbüttel Treuhand mbH. Ohne ausdrückliche Zu- stimmung des Unternehmens und des Verfassers ist eine Vervielfältigung und Veröffentlichung – auch auszugsweise – nicht erlaubt.